加速する日本のキャッシュレス決済!インバウンド需要に向けてオススメのキャッシュレス決済は?

この記事はこんな方におすすめ

- 日本のキャッシュレス決済普及率が知りたい方

- キャッシュレス決済の導入に効果があるのか知りたい方

- 外国人観光客を取り込むためにキャッシュレス決済が効果的か知りたい方

この記事によって分かること

- 中国や韓国などはキャッシュレス決済が広く普及しているが、日本は遅れている

- 日本政府はキャッシュレス決済が普及するための政策を、国をあげて取り組んでいる

- キャッシュレス決済を選ぶ際には、コストやユーザー数以外に訪日外国人需要が高いサービスを選ぶのがおすすめ

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

2020年・2025年の国際的イベントの際に「多くの外国人観光客が日本を訪れるだろう」と見込まれているなか、日本国内にはすでに海外から多くの観光客が訪れています。

そこで注目されているのが、キャッシュレス決済への対応です。

日本では世界に比べてキャッシュレス決済が浸透してないのが現状ですが、海外からの観光客を取り込むためにはキャッシュレス決済への対応が不可欠です。

今回は、日本が今後キャッシュレス決済への対応が不可欠になる理由を解説するとともに、インバウンド需要(訪日外国人観光客による需要)に対応するためのキャッシュレス決済サービスの選び方をご紹介します。

目次

世界のキャッシュレス決済普及率

世界的にキャッシュレス決済が大きなトレンドとなっています。まずは、海外と日本におけるキャッシュレス決済の普及率の現状を見ていきましょう。

日本はキャッシュレス決済の普及率が低い

結論からいえば、日本のキャッシュレス決済は世界的に見て普及率が高いとはいえない現状です。

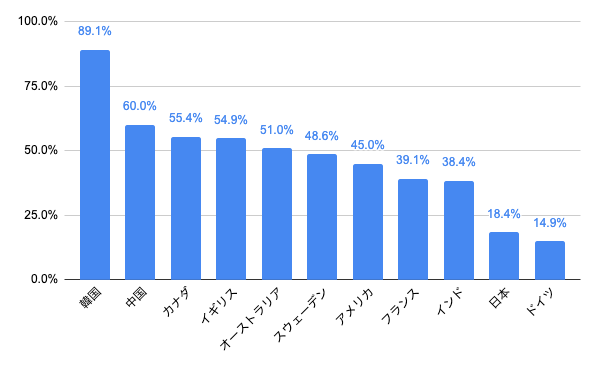

2015年に世界銀行が調査した結果によると、もっともキャッシュレス決済が普及しているのは韓国の89.1%、次いで中国の60%、カナダの55.4%となっており、日本は先進国のなかでも10位の18.4%です。

海外のスマホ決済事情!日本のキャッシュレス化は世界でも遅れている?

少し古いデータではあるものの、日本はキャッシュレス決済が遅れており、現金による決済が主流であることは今なお変わっていません。

(参考資料:経済産業省 キャッシュレス・ビジョン)

日本のキャッシュレス普及状況に不満をもつ観光客も多い

日本でのキャッシュレス決済の現状について、近年急速に増加している外国人観光客はどのように感じているのでしょうか。

クレジットカード大手のVisa社の調査によると、現金しか決算手段がないお店に不満をもつ観光客は全体の約4割にのぼるとされ、キャッシュレスで決済をしようとしても使えないお店が多いことが浮き彫りになっています。

(参考資料:経済産業省 キャッシュレス・ビジョン)

日本でキャッシュレス決済が浸透していない理由

世界のなかでも日本はキャッシュレス決済後進国となっていますが、それにはいくつかの要因が考えられます。

現金に対する信頼性が高い

もっとも大きな要因として考えられるのは、現金に対する信頼性の高さです。

2017年に、博報堂がキャッシュレス社会に関する調査をしたところ、キャッシュレス社会の到来に賛成する意見と反対する意見で、ほぼ真っ二つに分かれる結果となりました。

このことから、日本国内では根強い現金主義が残っていることがうかがえます。

(参考資料:博報堂生活総合研究所「お金に関する生活社意識調査」結果を発表)

手数料がかかる

キャッシュレス決済の定番といえばクレジットカードがありますが、加盟店はカード決済を行うたびに、クレジットカード会社に対して決済手数料を支払わなければなりません。

また、Suicaなどの電子マネー決済は専用の決済端末を導入する必要があり、一定の初期費用がかかります。

決済手数料も専用端末の導入も、個人で経営している店舗にとっては大きな出費です。そのような経費を削減するため、日本ではキャッシュレス決済よりも現金決済の店舗が多い傾向にあります。

キャッシュレス決済のメリットが浸透していない

クレジットカードや電子マネー決済は多額の手数料や初期投資が必要ですが、最近話題を集めている「QRコード決済」はそのような課題を解決できる手段として有効です。

専用端末の導入も不要で、決済手数料は比較的低い傾向にあり、新たな客層を取り込むためにQRコード決済は有効なツールになり得ます。

しかし、そのようなメリットがすべての人に対して浸透しているとはいえず、単に「複雑そうだから」とか「導入が面倒だから」という理由で、QRコード決済の導入に至っていないお店が少なくありません。

キャッシュレス決済普及に向けて政府が進める政策

キャッシュレス決済がなかなか浸透していない現状があるなか、国ではさまざまな政策を打ち出し普及率の促進に取り組んでいます。

国が掲げている目標や実施中の取り組みについて4つ紹介します。

キャッシュレス・ビジョン

キャッシュレス・ビジョンは2018年に経済産業省によって取りまとめられた目標です。QRコード決済も含めたキャッシュレス決済の比率を2025年までに40%に引き上げることを目標とし、最終的には世界でも高い水準の80%まで引き上げようというビジョンです。

決済の利便性を高めることによって販売機会を増大し、事務手続きの効率化によって消費拡大を狙う目的があります。

(参考資料:経済産業省 キャッシュレス・ビジョン)

キャッシュレス・消費者還元事業

2019年10月からの消費税増税に合わせ、キャッシュレス決済の利用者向けにポイントを還元する「キャッシュレス・消費者還元事業」がスタートしました。

これはクレジットカードや電子マネー、QRコード決済などを含むキャッシュレス決済で買い物をした消費者にポイントを還元するもので、中小規模の店舗では5%、大型店やチェーン店、ガソリンスタンド等では2%の還元となります。また、ネットサービスでの決済も還元の対象に含まれます。

対象店舗には「キャッシュレス・消費者還元事業」のポスターやステッカーが掲示されているほか、経済産業省が提供しているポイント還元対象店舗検索アプリなどからも対象店舗が確認できます。

行政機関におけるキャッシュレス決済の促進

キャッシュレス決済は民間企業だけではなく、行政機関においても積極的に活用されはじめています。

たとえば、神奈川県では「LINE Pay」を活用して自動車税や個人事業税、不動産取得税の納付手続きが可能になったほか、茨城県日立市では住民票などの交付手数料を電子マネーで支払うことも可能になりました。

さらに、総務省では「マイナンバーカード活用した消費活性化策」として「マイナポイント」を準備中。2万円分のチャージまたは買い物で5,000円相当のマイナポイントを付与することを検討しており、2020年度からの施行が予定されています。

話題のマイナポイントを徹底解説!気になる登録方法や使用方法とは?

インバウンド需要への対応

2020年に外国人観光客が多く訪れることを見越して、国はインバウンド需要へ対応するためにキャッシュレス決済を強く推進しています。

実際に現金決済には対応せず、キャッシュレス決済のみのお店もオープンするなど、大きなムーブメントとなっています。また、2025年にも外国人観光客が増えることが見込まれており、今後海外からの観光客が増加することは明らかです。

キャッシュレス・ビジョンで掲げた「キャッシュレス決済の普及率を2025年までに40%までに引き上げる」という目標はインバウンド需要の拡大を予測して打ち立てられたものでもあります。

2020年・2025年には国際的なイベントが控えておりインバウンド需要が高まることを考えると、キャッシュレス決済の普及は急務といえます。

キャッシュレス決済サービスはどれがお得?

店舗にキャッシュレス決済を導入しようと考えたとき、決済手数料や初期導入費用など、コストの問題が立ちはだかります。また、それぞれの決済方法のユーザー数によっても導入判断は変わってきます。

今回は、キャッシュレス決済の代表格であるクレジットカードとQRコード決済を比較した場合の違いについて詳しく紹介します。

| クレジットカード | QRコード決済 | |

| 初期導入費用 | 高い | 安い(もしくは無料) |

| 決済手数料 | 高い | 安い(条件によっては無料の場合もあり) |

| ユーザー数 | 多い | クレジットカードほど多くないが、現在広く浸透中 |

| 消費者への還元率 | 低い | 高い |

クレジットカードとQRコード決済を比較したとき、導入する店舗にとって最大のメリットは、QRコード決済のほうが初期導入費用が非常に安価であることでしょう。

また、決済手数料についてもQRコード決済のほうが安価。クレジットカードの決済手数料は3.25%が主流なので、仮に1ヶ月あたりのクレジットカードによる売り上げが100万円あったとすると、1ヶ月あたり3万2,500円の手数料が発生し、1年に換算すると実に39万円もの経費がかかることになります。

一方でユーザー数で比較すると、カードのブランドによって多少異なるものの、クレジットカードのほうが多いです。ただし、QRコード決済は消費者への還元率が高いため、日常の買い物でもQRコード決済を使用する消費者が徐々に増加しています。

初期導入費用と決済手数料で選ぶならQRコード決済

クレジットカード決済とQRコード決済を比較したとき、店舗に導入するという前提で考えると、初期導入費用と決済手数料にメリットがあるQRコード決済のほうがおすすめです。

QRコード決済は、店頭にQRコードを掲示しておくだけでキャッシュレス決済が可能になるため、クレジットカードのように専用端末を導入する必要がありません。

また、決済手数料は期間限定で無料としているキャッシュレス決済事業者もあり、ランニングコストで比較してもQRコード決済のほうがメリットは大きいと言えるでしょう。

インバウンド需要に対応したQRコード決済の選び方

キャッシュレス決済対応のためにQRコード決済を導入する場合、インバウンド需要も見越したうえでキャッシュレス決済事業者を選定する必要があります。

そこで、具体的にどのような点に注意すべきなのか、3つのポイントを紹介します。

ユーザー数を比較しよう

QRコード決済を導入する際には、ユーザー数を参考に検討するのがおすすめです。ユーザー数が多いということはその分ターゲットとなる顧客の数も多いため、より多くの新規顧客を取り込めるようになります。

MMD研究所の調べによると、メインで利用しているQRコード決済サービスで圧倒的シェアを誇っているのはPayPayという結果が出ており、そのシェアは実に44.2%にものぼります。

(出典:MMD研究所「QRコード決済の支払い方法に関する調査」 )

QRコード決済サービスごとに利用する客層が異なることに注目!

海外にもさまざまなQRコード決済サービスがあり、日本以上に生活のなかに浸透しています。

たとえば中国の場合、「Alipay」と「WeChat Pay」がQRコード決済の2大巨頭として知られています。Alipayはショッピングに使用されるのがメインであるのに対し、WeChat Payはショッピング以外にも個人間送金で手軽に利用できる特徴があります。

訪日外国人を取り込むのであれば、このような海外のQRコード決済事業者と提携しているサービスを選ぶのがおすすめです。

インバウンドに強いPayPay

訪日外国人観光客はここ数年で爆発的な伸びを見せており、2018年は過去最高の3,000万人を突破。

なかでも中国からのインバウンド需要は大きく、2019年10月のデータでは73万人以上の観光客が来日しています。これは韓国や台湾、タイなどに比べて圧倒的な数であり、インバウンド需要を制するには中国人観光客の取り込みが不可欠と言えます。

(出典:JTB総合研究所 インバウンド訪日外国人動向)

PayPayは中国最大のQRコード決済であるAlipayと提携しており、海外からのAlipay利用者は、AlipayアプリでPayPayコードを読み取るだけでお支払いできます。

※Alipayのご利用には、Alipayの審査が必要です。

そのため、日本国内で圧倒的なシェアを誇るPayPayは、中国からのインバウンド需要に対応するうえでも有効であり、国内外の多くのユーザーを取り込める力をもっています。

まとめ

中国や韓国のように、キャッシュレス決済が広く普及している国は多くありますが、日本ではその普及が遅れてしまっています。

しかし、訪日外国人観光客が増え続けていることもあり、政府は国を挙げてキャッシュレス決済を浸透させる政策を行っています。

今後さらに訪日外国人の数は増え、日本でもキャッシュレス決済の普及が進んでいくと考えると、キャッシュレス決済に対する需要も増えるでしょう。

そのため、今後店舗にキャッシュレス決済を導入しようと考えているのであれば、国内の利用シェアが高く、中国で広く普及しているAlipayにも対応したQRコード決済「PayPay」の導入がおすすめです。

・「QRコード」は株式会社デンソーウェーブの登録商標です。

・Suicaは東日本旅客鉄道株式会社の登録商標です。

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

お問い合わせ

お電話でのお申込み・ご相談をサポートセンターにて対応しています。

お気軽にお問い合わせください。

-

- 導入を検討している店舗様

- 0120-957-640

営業時間:10:00-19:00

年中無休(メンテナンス日除く)

-

- 審査中の店舗様

- 0120-990-643

営業時間:09:30-17:30

平日のみ(土日祝日、メンテナンス日除く)

-

- すでに導入済みの店舗様

- 0120-990-640

営業時間:24時間受付

土日祝日を含む365日対応

- 注意事項

-

- ・加盟店申込みの際に審査がございます。

- ・決済システム利用料はPayPayマイストア 制限プランの場合、1.98%(税別)になります。PayPayマイストア ライトプラン(月額利用料1,980円(税別)/店舗ごと)を契約し、加盟店店舗(実際にお店として存在する実店舗)すべてで当該プランを利用の場合、決済システム利用料は取引金額の1.60%(税別)となります。詳しくはPayPayマイストア ライトプラン加盟店規約をご確認ください。

- ・PayPayが提供するスキャン支払い(お店のQRコードを読み取る方法)に申込みをしている加盟店のみが、ライトプランの決済システム利用料の優遇料率が適用になります。

- ・アリペイ・アリペイプラス サービスにおける決済システム利用料は取引金額の1.98%(税別)となります。

- ・決済システム利用料は取引金額から自動で差し引かれます。

- ・PayPay決済が発生しない場合、上記の決済システム利用料は発生しません。

- ・振込手数料は、「月末締め・最短翌日振込(月1回)」の場合、無料です。早期振込サービス(自動)へご加入の場合、別途サービス利用料と振込手数料が発生します。サービス利用料や振込手数料はこちらからご確認ください。

- ・QRコードは(株)デンソーウェーブの登録商標です。

- ・記載の金額は税別です。

- ・掲載内容は予告なく変更する場合があります。あらかじめご了承ください。

総合カタログ

PayPayの最新版

資料はこちらから