【永久保存版】確定申告を徹底解説!申告に向けて1年間準備することは何?

この記事はこんな方におすすめ

- 確定申告を初めて行う方

- 来年に向けて確定申告をスムーズに終えたい方

この記事によって分かること

- 確定申告の種類や期限

- 確定申告に向けた日々の準備

- 確定申告に向けて注意すべきこと

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

事業を営んだら必ず確定申告をしなければなりません。

確定申告は黒字でも赤字でも必ず必要ですので、事業を営むのであれば確定申告への理解は必須です。

確定申告は翌年の3月15日までに行うものですが、3月15日に突然手続きができるものではなく、1年間通して確定申告に向けて準備をしていく必要があります。

確定申告の概要や、確定申告に向けて準備すべきことなど、詳しく解説していきます。

確定申告とは?

確定申告には個人の確定申告と法人の確定申告があります。

また、確定申告には所得税や消費税など、税金の種類に応じて様々な種類があります。

まずは確定申告の概要や期限について詳しく見ていきましょう。

個人・個人事業主・法人の確定申告の違い

確定申告には申告する人によって違いがあります。

・個人の確定申告

個人の確定申告は以下の場合などは必要です。

・年末調整で申告を忘れた調整分がある

・副業や投資で源泉徴収されていない所得が20万円超

個人の確定申告はすべての所得が会社から源泉徴収されている場合と、年末調整によって全ての控除を申告している場合には不要です。

なお、確定申告不要の人であっても住宅ローンを借りた初年度は住宅ローン減税の適用を受けるためには確定申告を行う必要があります。

・個人事業主の確定申告

個人事業主は必ず確定申告が必要です。

1月1日から12月31日までの期間に事業によって得た所得を計算し、所得税額を確定させ申告しなければなりません。

個人事業主は必ず確定申告が必要で、赤字でも黒字でも必ず前年分の所得を計算し、確定申告を行いましょう。

なお、消費税の課税事業者の場合には消費税の確定申告も必要です。

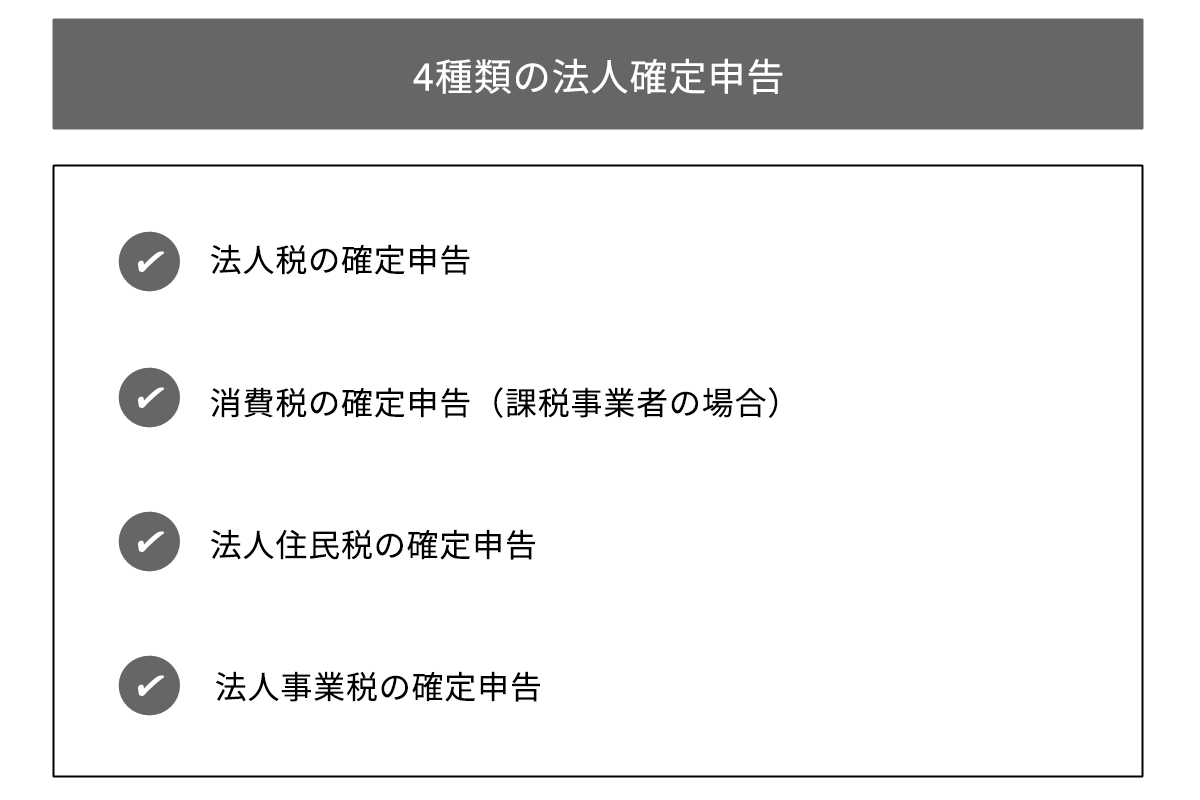

・法人の確定申告

法人の確定申告には以下の4種類があります。

いずれの確定申告も事業年度終了日の翌日から2ヶ月以内に申告が必要です。

3月31日が決算日の場合、5月31日が期限となっているので注意しましょう。

法人の確定申告は最初に決算書を作成します。

決算書で前年分の所得を明らかにし、そこから納税額を計算します。

個人の確定申告の期限は3月15日

個人の確定申告の期限は2月16日から3月15日までと決まっています。

最近はインターネットやスマホからも申告することができるようになっため、自宅や会社から確定申告が可能です。

必ず期限内に確定申告を済ませましょう。

- 2020年と2021年はコロナの特例で1ヶ月延長

なお、2020年と2021年は確定申告の期限が1ヶ月延長されて4月15日までとなりました。

例年、申告会場は混雑し、密な状態になります。

混雑を避けるため、2020年と2021年は期限が延長されましたが、2022年以降にどうなるかは分かりません。

期限は3月15日までと考え、計画的に確定申告の準備を進めていきましょう。

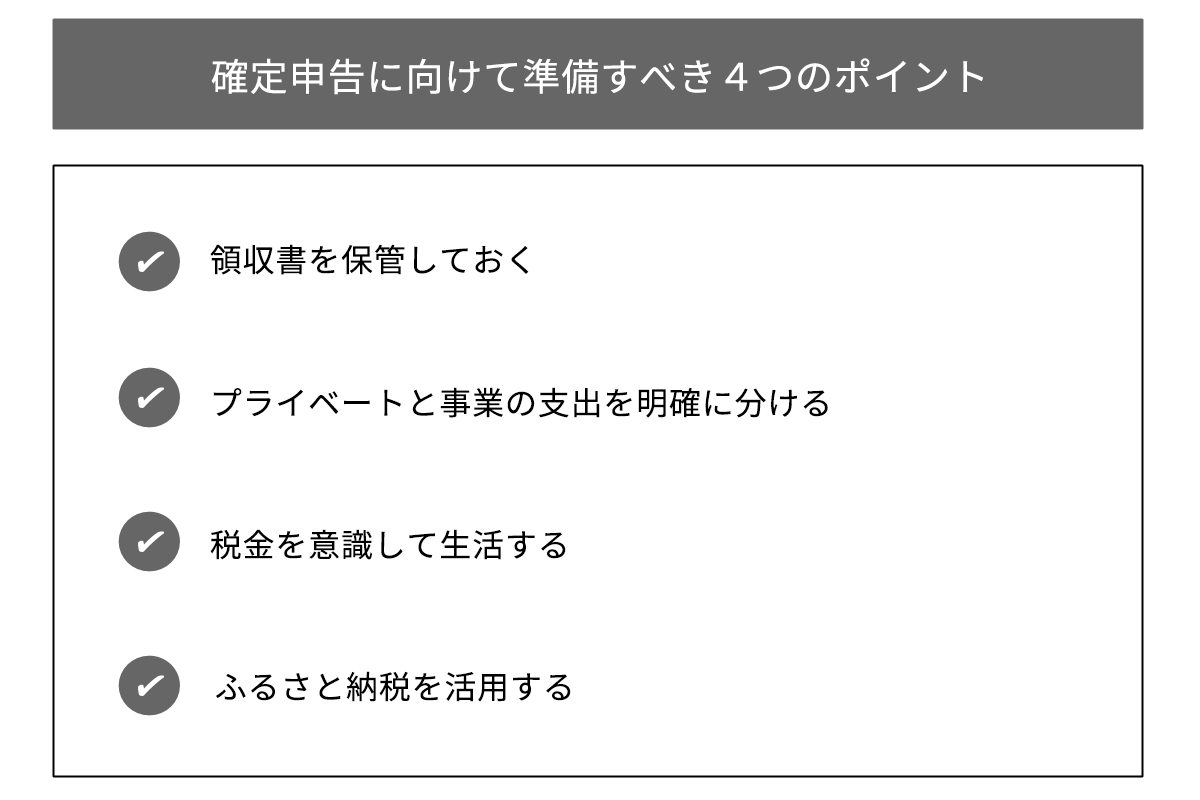

確定申告に向けて準備すべきこと

確定申告は期限ギリギリになってすぐにできるわけではありません。

以下の準備をしっかりとしておきましょう。

確定申告に向けて、日々準備するべき4つのポイントを詳しく見ていきましょう。

領収書を保管しておく

使った経費は日々会計ソフトなどに記帳を行っていきましょう。

なお、この際の領収書は保管する必要があります。

青色申告によって確定申告する場合、その領収書の保管期限は7年間と定められています。

基本的に領収書のない経費は経費計上することができないので、領収書は保管しておきましょう。

また、一見するとプライベートな支出と思われるような支出も経費になることもあります。

例えば、会食などで打ち合わせした場合、会食代は経費として計上することが可能です。

普段の日常から経費の意識を強く持ち、領収書を会計時に受け取り、領収書を保管しておきましょう。

プライベートと事業の支出を明確に分ける

個人事業主は、個人でプライベートの支出を計上することもあれば、事業の経費を支払うこともあります。

事業の支出とプライベートの支出がごちゃ混ぜになってしまう可能性がありますが、経費として計上できるのは事業の支出だけです。

例えば事業用の仕入れとプライベートの買い物を同時に行う場合には、会計を分けて行うなど、普段から事業とプライベートの支出を分けるようにしましょう。

税金を意識して生活する

税金を意識して生活することも重要です。

同じ支出でも経費になるような使い方をすれば、その分納税額を少なくすることができます。

例えば外食はできる限り仕事の打ち合わせと合わせるというように意識するだけで、事業の経費にすることが可能です。

少しの意識改善だけで、節税することは可能ですので、普段から「できる限り税金を節約しよう」という意識を持って生活してください。

ふるさと納税を活用する

年末付近になって「どのくらいの所得が出るのか」ということをある程度把握したら、ふるさと納税を活用することを検討しましょう。

ふるさと納税は「ふるさと納税額-2,000円」が全て税額控除されます。

つまり、ふるさと納税に支払った金額の大部分を税金として支払う必要がなくなり、返礼品だけ得になるので、支払う税金の見込みに応じて活用した方が絶対に得になります。

利益を出すのか税金を節約するのかあらかじめ決めよう

事業と生活が混同している個人事業主は日常生活の中でも経費にできるものも少なくないので、税金を節税することは会社員よりも簡単ですし、逆に経費を節約して利益を出すことも可能です。

あらかじめ、どのスタンスで確定申告を行うのか明確に決めておくべきでしょう。

個人ローンの借入を希望しているなら絶対に所得が必要

「あと少ししたらマイホームを建築したい」など、個人ローンの借入を希望しているのであれば、絶対に所得を計上する必要があります。

個人事業主であっても住宅ローンなどの個人ローンの審査で重視されるのは申告所得です。

いくら節税のためであったとしても、例えば所得が100万円しかなければ100万円に見合った金額しか借りることができません。

住宅ローンなどの借入を検討しているのであれば、400万円程度の所得になるよう、申告しましょう。

節税対策をしたいなら経費活用を

できる限り税金を支払いたくない、という場合には日々の日常から経費を意識し、経費を活用しましょう。

まとめ

法人や個人事業主は必ず確定申告をしなければなりません。

確定申告は期限ギリギリになって一朝一夕でできるものではなく、日々準備をしておかなければならないものです。

確定申告のために以下のことを普段から心がけましょう。

・領収書を保管しておく

・プライベートと事業の支出を明確に分ける

・税金を意識して生活する

・ふるさと納税を活用する

普段から税金を意識して生活することで、会社員よりも金銭的にメリットがあります。

日々、意識と準備をして直前で慌てることがないようにしましょう。

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

お問い合わせ

お電話でのお申込み・ご相談をサポートセンターにて対応しています。

お気軽にお問い合わせください。

-

- 導入を検討している店舗様

- 0120-957-640

営業時間:10:00-19:00

年中無休(メンテナンス日除く)

-

- 審査中の店舗様

- 0120-990-643

営業時間:09:30-17:30

平日のみ(土日祝日、メンテナンス日除く)

-

- すでに導入済みの店舗様

- 0120-990-640

営業時間:24時間受付

土日祝日を含む365日対応

- 注意事項

-

- ・加盟店申込みの際に審査がございます。

- ・決済システム利用料はPayPayマイストア 制限プランの場合、1.98%(税別)になります。PayPayマイストア ライトプラン(月額利用料1,980円(税別)/店舗ごと)を契約し、加盟店店舗(実際にお店として存在する実店舗)すべてで当該プランを利用の場合、決済システム利用料は取引金額の1.60%(税別)となります。詳しくはPayPayマイストア ライトプラン加盟店規約をご確認ください。

- ・PayPayが提供するスキャン支払い(お店のQRコードを読み取る方法)に申込みをしている加盟店のみが、ライトプランの決済システム利用料の優遇料率が適用になります。

- ・アリペイ・アリペイプラス サービスにおける決済システム利用料は取引金額の1.98%(税別)となります。

- ・決済システム利用料は取引金額から自動で差し引かれます。

- ・PayPay決済が発生しない場合、上記の決済システム利用料は発生しません。

- ・振込手数料は、「月末締め・最短翌日振込(月1回)」の場合、無料です。早期振込サービス(自動)へご加入の場合、別途サービス利用料と振込手数料が発生します。サービス利用料や振込手数料はこちらからご確認ください。

- ・QRコードは(株)デンソーウェーブの登録商標です。

- ・記載の金額は税別です。

- ・掲載内容は予告なく変更する場合があります。あらかじめご了承ください。

総合カタログ

PayPayの最新版

資料はこちらから