- トップ

- キャッシュレス研究所

- 個人事業主

- 個人事業主の経費には何が計上できる?計上する際の注意点も解説

個人事業主の経費には何が計上できる?計上する際の注意点も解説

この記事はこんな方におすすめ

- 節税対策について知りたい個人事業主の人

- 個人事業主として独立を考えている人

この記事によって分かること

- 経費計上することのメリット・デメリット

- 個人事業主が経費計上できる項目にはどのようなものがあるか

- 経費計上する際に注意すべきポイント

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

目次

そもそも経費とは何か

個人事業主であれば、事業運営にかけた費用を経費として計上することが可能です。経費とは、個人事業主が行っている事業にかかったコストのことを指します。

個人事業主として生活をしていくのであれば、この経費についての知識をしっかりとおさえておくことが大切になります。その理由は、経費に計上できるかどうかで、最終的に支払う税金の金額が大幅に異なってくるためです。

個人事業主が納める税金の多くは、所得(収入から経費を差し引いた金額)に対して課せられます。つまり、経費の計上をきちんと行い、所得の金額を可能な限り小さくすることで、節税対策になるのです。

また「経費で飲食代や買い物を計上すれば無料で生活ができる」と考えている方もいますが、経費で計上することは、あくまで後に支払う税金が少なくなるだけで、出費自体がなくなるわけではありませんので注意しましょう。

個人事業主が経費を計上するメリット・デメリット

個人事業主として経費を計上することは、以下のようなメリット、デメリットがあります。個人事業主として独立を考えている場合は、あらかじめ把握しておくようにしましょう。

| メリット | デメリット |

|

|

それぞれについて、以下で詳しく解説していきます。

経費のメリット

経費で落とすメリットは、上述したように、税金を安くできることが挙げられるでしょう。より分かりやすくするために、実際の計算例で説明します。

| 具体例 | |

| 売上 | 10万円 |

| 原価 | 2万円 |

| 交通費 | 3万円 |

例えば個人事業主として行っている事業で、売上が10万円出たとします。この10万円を何も処理せずにそのまま純利益として計上してしまうと、10万円に対してそのまま税率を掛け算することになります。

しかし、上の例では10万円の売上を達成するために2万円の仕入れを行い、交通費として3万円かかっています。その場合は純利益は5万円となりますので、5万円に税率を掛け算することとなります。そのため、経費を計上した方が税金として支払う金額も低く抑えることが可能なのです。

このように、さまざまな出費を計上することによって支払う税金を安くすることができるのは、会社員と違って個人事業主が受けられる最大のメリットとも言えるでしょう。

経費のデメリット

経費として計上するデメリットとしては、あまりに多くの経費を計上すると税務署から調査を受ける可能性があるという点が挙げられます。その際、本来経費としてふさわしくないものを計上してしまっていれば、税務署から追加の税金の支払いを課せられる可能性もあります。経費として計上できる支出であっても、それを証明するための書類などがなければ脱税を疑われてしまうこともあるので、支払った際のレシートや領収書は必ず保管しておきましょう。

また、経費があまりにも多すぎると事業自体が決算書上で赤字となってしまい、社会的な信用を落とすことになりかねません。信用を落とすと、金融機関から借入ができなくなるなどの事態につながる場合もあるので経費の使い過ぎには十分に注意しましょう。

個人事業主が経費として計上できる項目とは

ここまで、個人事業主にとっての経費のメリット・デメリットについて説明してきました。次は、実際に経費として計上できる項目はどのようなものがあるかについて理解しておきましょう。

原則としては、事業運営に必要であると説明できる出費であれば、基本的に経費として計上できますので、覚えておきましょう。逆に事業に関係なく支払わなければならないものについては経費として計上できません。

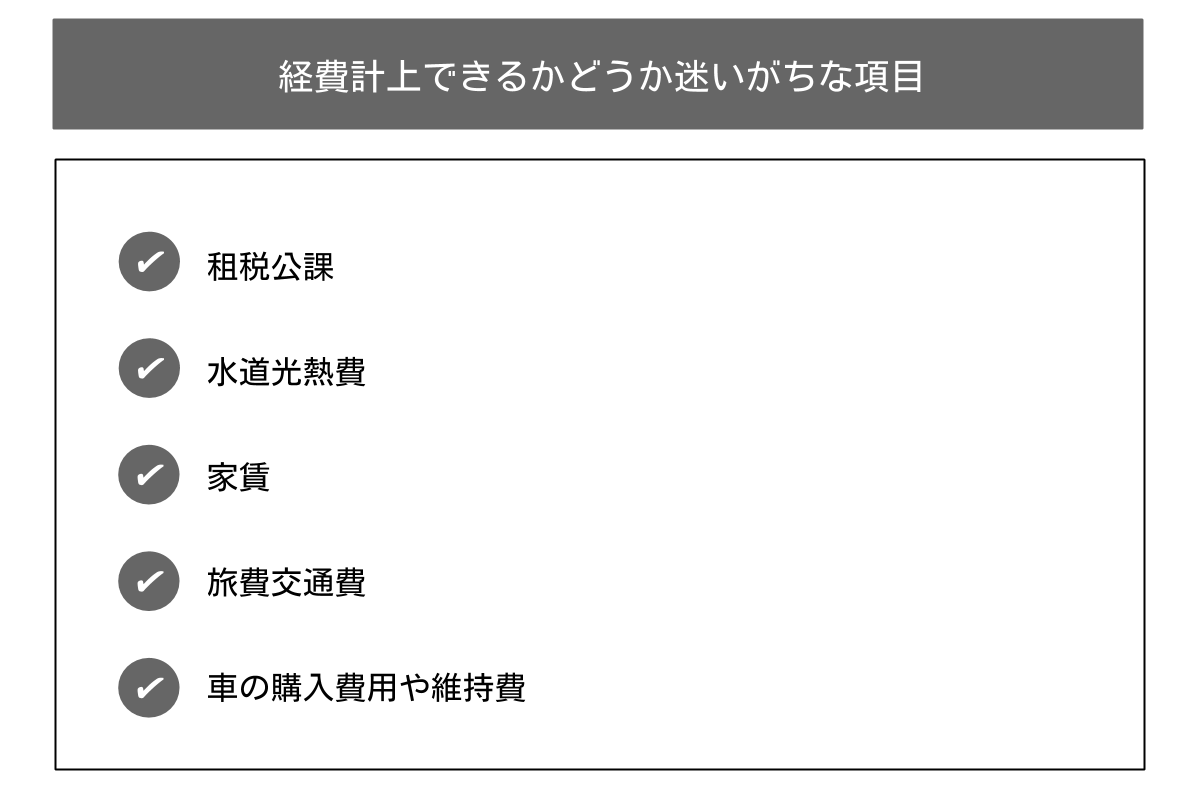

しかし、一部では、事業運営に必要と言えるかどうか判断が難しい出費もあるでしょう。以下では経費として計上できるかどうか迷いがちな項目について詳しく解説していきます。

租税公課

租税公課とは税金のことを表しています。消費税や地方消費税、事業税などの税金は必要経費として計上することができます。その他にも固定資産税など、多くの税金が経費計上可能なのでよく確認しておく必要があります。このような税金だけではなく、商工会議所や同業者組合に会費などを払っている場合でも租税公課として処理することが可能ですので、把握しておきましょう。ただし、住民税や所得税は事業に関係なく支払わなければならない項目のため、経費に計上はできません。

水道光熱費

こちらは経費として計上する上では少し注意が必要な項目です。水道光熱費は電気やガス、灯油などの経費のことを言います。個人事業主であれば、自宅を事務所として兼用している方も多いはずです。そのため、自宅兼事務所である場合にはどの程度の水道光熱費が事業に関連しているのかということがポイントになります。この場合、事業で使用する割合から按分することになり、全ての水道光熱費が経費として処理できるわけではありませんので注意しましょう。

家賃

個人事業主の場合、賃貸住宅に住んでいて、自宅を仕事場にしている場合は、家賃の一部を経費として計上することが可能です。しかし、経費として計上する場合には水道光熱費と同じで全てを経費として計上できるわけではなく、事業に必要になる分だけを按分することになります。そして、この按分を行うことができるのは青色確定申告を行っている場合だけですので注意が必要です。

旅費交通費

事業のために必要な交通費なども経費として計上することが可能です。例えば出張するためにかかった宿泊費やタクシーで移動した場合など、様々なものを旅費交通費として処理することが可能です。その都度、領収書をしっかりもらっておくようにしましょう。

車の購入費用や維持費

車の購入については、事業用の車であれば全額を、プライベートの車と兼用の場合は業務として使用する分の割合を経費として計上することが可能です。また高速代やガソリン代、駐車場代などの維持費も経費に計上することができます。

ただし、購入金額の場合は、その全てを購入した年の経費として計上できるわけではありません。車の場合には仕事を行うために購入した年だけではなく、その後も数年にわたって使用するため、耐用年数で分割して経費計上していくという考え方があります。このような考え方を「減価償却」と言い、その方法としては「定額法」と「定率法」という2つの方法があります。そのため、どちらの方法を選択するかによってその年に計上する経費も異なりますので、よく確認しておくようにしましょう。

これらの他にも様々な経費の項目がありますので、経費として計上する際にはよく確認しておくようにしましょう。

勘定科目は自分で作成できる

実は、経費として計上できる勘定科目には法的なルールはありません。そのため、上記に挙げたような項目以外にも自分で勘定科目を作成することは可能なのです。もし勘定科目を間違えている場合は罰則があるのではないかと不安に思われる方もいらっしゃるかもしれませんが、特に勘定科目を間違えていたとしても罰則はありませんので安心して計上することができます。

どの勘定科目にも当てはまらないようなものを経費として計上したいのであれば、自ら新しい勘定科目を作成できることもおさえておきましょう。

個人事業主の経費はいくらまで計上できるのか

そもそもの経費の意味や、経費として計上できる項目については理解できたものの、実際にはいくらまでの経費を計上することができるのか気になる方も多いのではないでしょうか。

実は、個人事業主として計上することのできる経費には上限はありません。そのため、事業に関連するものであればいくらでも上限なく経費として計上することができるのです。とは言うものの、あまりに多くの支出を経費として計上していれば脱税の疑いをかけられることもあります。

例えば、20万円の売上のために、交通費や接待交際費などを20万円使用しているとすれば、それは本当に事業のために使用したのかと税務署から疑われる可能性が出てきます。このようなことにならないためにも、事業に関連する支出が発生した時は領収書などを保管しておき、その使用した目的についても記載をしておくのが望ましいでしょう。

個人事業主が経費計上する際の注意点

個人事業主として経費計上を行う際には様々なことに注意する必要があります。経費計上を行う上で特に注意すべきポイントは以下の通りです。よく確認しておくようにしましょう。

事業との関連性を証明できるかどうか

例えば事業を行うためにカフェなどで仕事を行ったとして、それを経費として計上できるかどうかは事業との関連性を証明することができるかが大切になります。もし、税務署からこの経費について客観的に見て証明ができるかといった指摘を受けたとしても、しっかりと答えられるならば経費計上して問題ないでしょう。ただし、アルコールやコース料理など、実際の業務に不要なものを注文していた場合は指摘を受ける可能性があります。

経費と収入のバランスを保つ

あまりに不自然な経費計上は疑いをもたれることにつながります。先に述べたように、あまり売上がないにもかかわらず接待交際費を何回も計上していたり、明らかに大きな金額を経費として処理していたりすると、指摘される恐れがあるでしょう。客観的に見て不自然ではないかという視点を持って、経費計上を行うようにしましょう。また、「経費のデメリット」でも説明した通り、経費の使い過ぎで赤字になってしまうと金融機関から借入れできなくなる可能性もあるので注意が必要です。

個人事業主の経費計上で節税効果を高める方法

個人事業主として生活していくのであれば、必ず考えなくてはいけないのが節税対策です。個人事業主は基本的に自分で確定申告を行うことになるため、どのような節税方法があるのかについてはよく理解しておかなければなりません。具体的な節税方法については以下の通りです。ぜひ参考にしてみてください。

青色確定申告を行う

青色確定申告を行うことは、個人事業主としてまず初めに行うべき節税対策です。個人事業主の確定申告方法には青色確定申告を行う方法と白色確定申告を行う方法の2つの方法がありますが、青色申告を行えば最大65万円までの特別控除を受けることが可能です。また、減価償却の特例が受けられるなど、控除以外でも様々なメリットがあります。用意する書類が多く、少し手間がかかる部分もありますが、節税対策として非常に役立ちますので、確定申告を行う際にはぜひ青色申告を行うようにしましょう。

なお、誰でも青色申告をできるのかと言うとそうではなく、事前に税務署に届出をして承認を受ける必要があります。青色申告をしたい年の3月15日までに、届出をしておく必要があります。これから開業を予定している方は、開業届と一緒に申請しておくとよいでしょう。

必要経費をできるだけ多く計上する

節税を行う上で欠かせないことは、やはり必要経費をできるだけ多く計上しておくということです。上記に記載した通り、所得を極力抑えることが結果的に支払うべき税金を減らすことにつながります。そのため、事業に関連するものは全て経費として計上するようにしましょう。そのためには、その都度こまめに領収書を保管したり、丁寧に記帳を行うことが不可欠になります。これらの作業をきっちりと行おうとするとかなりの労力が必要になりますが、会計ソフトを活用すると工数を大きく削減できるので検討してみましょう。

節税に困った時は税理士に相談する

「節税を行いたいが、何をしたらよいかわからない」あるいは「記帳の仕方がわからない」など、税金対策に対して不安に思われる方も多いと思います。そういった方は税理士に相談してみるのも1つの選択肢です。税理士に相談すれば、税金の専門家として非常に信頼できる意見がもらえる上に、自分が知らないような対策についても説明してもらえることもあります。相談すれば別途料金がかかってしまいますが、それでも質の高い情報が得られる可能性もあるため、税金で悩まれる方は考えてみても良いかもしれません。

まとめ

個人事業主として、経費についての知識は必ず必要になります。細かなものもあるため、はじめはなかなか理解することが難しいかもしれませんが、日々コツコツと経費計上できれば税金の支払いを大きく削減することも可能です。開業した後では事業の運営で手一杯になるので、可能であれば独立する前に経費に関する知識や基本的な節税対策について知っておきましょう。

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

お問い合わせ

お電話でのお申込み・ご相談をサポートセンターにて対応しています。

お気軽にお問い合わせください。

-

- 導入を検討している店舗様

- 0120-957-640

営業時間:10:00-19:00

年中無休(メンテナンス日除く)

-

- 審査中の店舗様

- 0120-990-643

営業時間:09:30-17:30

平日のみ(土日祝日、メンテナンス日除く)

-

- すでに導入済みの店舗様

- 0120-990-640

営業時間:24時間受付

年中無休(メンテナンス日除く)

- 注意事項

-

- ・加盟店申込みの際に審査がございます。

- ・決済システム利用料はPayPayマイストア 制限プランの場合、1.98%(税別)になります。PayPayマイストア ライトプラン(月額利用料1,980円(税別)/店舗ごと)を契約し、加盟店店舗(実際にお店として存在する実店舗)すべてで当該プランを利用の場合、決済システム利用料は取引金額の1.60%(税別)となります。詳しくはPayPayマイストア ライトプラン加盟店規約をご確認ください。

- ・PayPayが提供するスキャン支払い(お店のQRコードを読み取る方法)に申込みをしている加盟店のみが、ライトプランの決済システム利用料の優遇料率が適用になります。

- ・アリペイ・アリペイプラス サービスにおける決済システム利用料は取引金額の1.98%(税別)となります。

- ・決済システム利用料は取引金額から自動で差し引かれます。

- ・PayPay決済が発生しない場合、上記の決済システム利用料は発生しません。

- ・振込手数料は、「月末締め・最短翌日振込(月1回)」の場合、無料です。早期振込サービス(自動)へご加入の場合、別途サービス利用料と振込手数料が発生します。サービス利用料や振込手数料はこちらからご確認ください。

- ・QRコードは(株)デンソーウェーブの登録商標です。

- ・記載の金額は税別です。

- ・掲載内容は予告なく変更する場合があります。あらかじめご了承ください。

総合カタログ

PayPayの最新版

資料はこちらから