個人事業主になるメリット・デメリット|会社員との違いとは

この記事はこんな方におすすめ

- 個人事業主として独立を考えている人

- 個人事業主として独立するか法人設立するかで迷っている人

この記事によって分かること

- 会社員が個人事業主として独立する際のメリット・デメリット

- 個人事業主と法人との違い

- 個人事業主が利用できる給付金・補助金制度には何があるか

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

注目記事:QRコード決済は個人事業主でも導入できる!メリットと特徴まとめ

個人事業主とは何か?

個人事業主とは、「個人で事業を行っている人」のことを指します。税務署に「開業届」を提出し、事業の開始を申請することで個人事業主として開業したことになります。これは事業を事業主1人で行う場合のことのみを指しているわけではなく、従業員などを雇用して数人で行っていたとしても、法人を設立せずに個人で事業を営んでいるのであれば個人事業主ということになります。

具体的な例としては飲食店や美容院のオーナーやフリーランスのライターやエンジニア、税理士などの士業で独立している方などが挙げられるでしょう。

注目記事:QRコード決済は個人事業主でも導入できる!メリットと特徴まとめ

個人事業主と会社員の違いとは?

それでは、個人事業主と会社員ではどのような違いがあるのでしょうか。

以下では「会社員と比較して、個人事業主になるメリット・デメリットとは何か?」という視点から、両者の違いについて詳しく解説していきます。

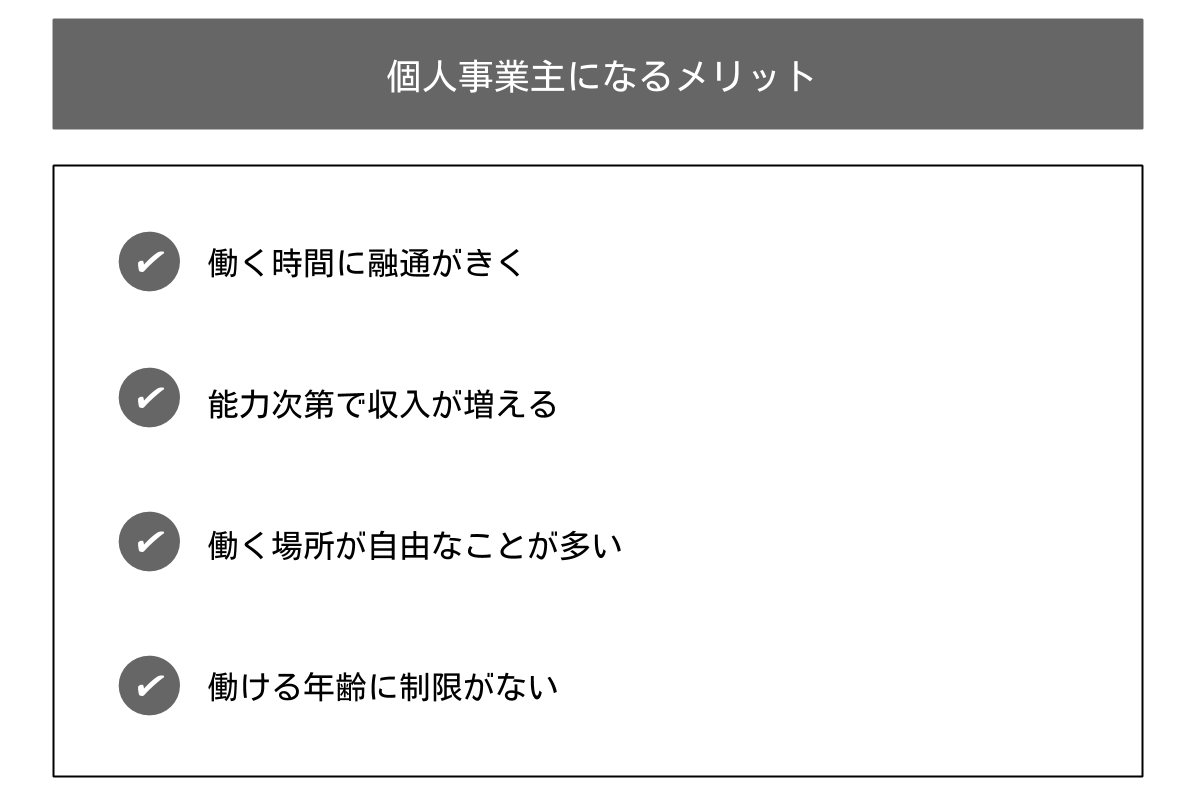

会社員と比較して個人事業主になるメリット

まずは個人事業主になるメリットについて解説していきます。

働く時間に融通がきく

会社員は出社時間や退社時間が決められていますが、個人事業主は働く時間も終業する時間も自分で決めることができます。また、自分の都合で休むことができるなど、融通のきいた働き方を行うことが可能です。自由度が高い働き方を行うことができるのが個人事業主のメリットと言えるでしょう。

能力次第で収入が増える

仕事の仕方や収入においても違いがあります。会社員である場合、収入は給料制が基本です。また、仕事内容に関しても勤めている会社に関連するものしか行うことができません。そのため、どれだけ働いても会社と契約している分しかもらえず、優れた仕事をしていても収入はあまり増えないということもあります。

それに対して個人事業主の場合、仕事は自分で営業する必要がありますが、自分の能力に応じた仕事を選ぶことができます。そのため、収入も自分の能力が高ければそれだけ大きな仕事を行うことができ、収入面も高くなる可能性があります。このように、仕事を行う能力が高く、自分で仕事を取る力を持っている個人事業主は収入面においてもメリットがあります。

働く場所が自由なことが多い

会社員であれば、基本的に毎日会社に出社する必要があります。場所に関しても自分で選ぶことはできませんので、もし転勤などが決まれば言われた場所に引越しをする必要があります。

しかし、個人事業主は働く場所に関して基本的に選ぶことができます。税理士で独立するのであれば、開業場所は自分の判断で選択することが可能ですし、WEBライターのようにパソコンがあれば仕事ができる個人事業主はどこでも仕事を行うことができます。

飲食店などを経営する場合は店舗に毎日行く必要はありますが、開業する場所などは選ぶことが可能ですので、働く場所に関しては会社員よりも自由度が高いと言えるでしょう。

働ける年齢に制限がない

働くことができる年齢に関しても、会社員では一定の年齢になると定年となり退職する必要がありますが、個人事業主では年齢に関係なく、体が元気な間は働き続けることが可能になります。自分で事業を行っているので、仕事を受注することができればいつまでも働くことができるというのも、個人事業主の大きな強みと言えるでしょう。

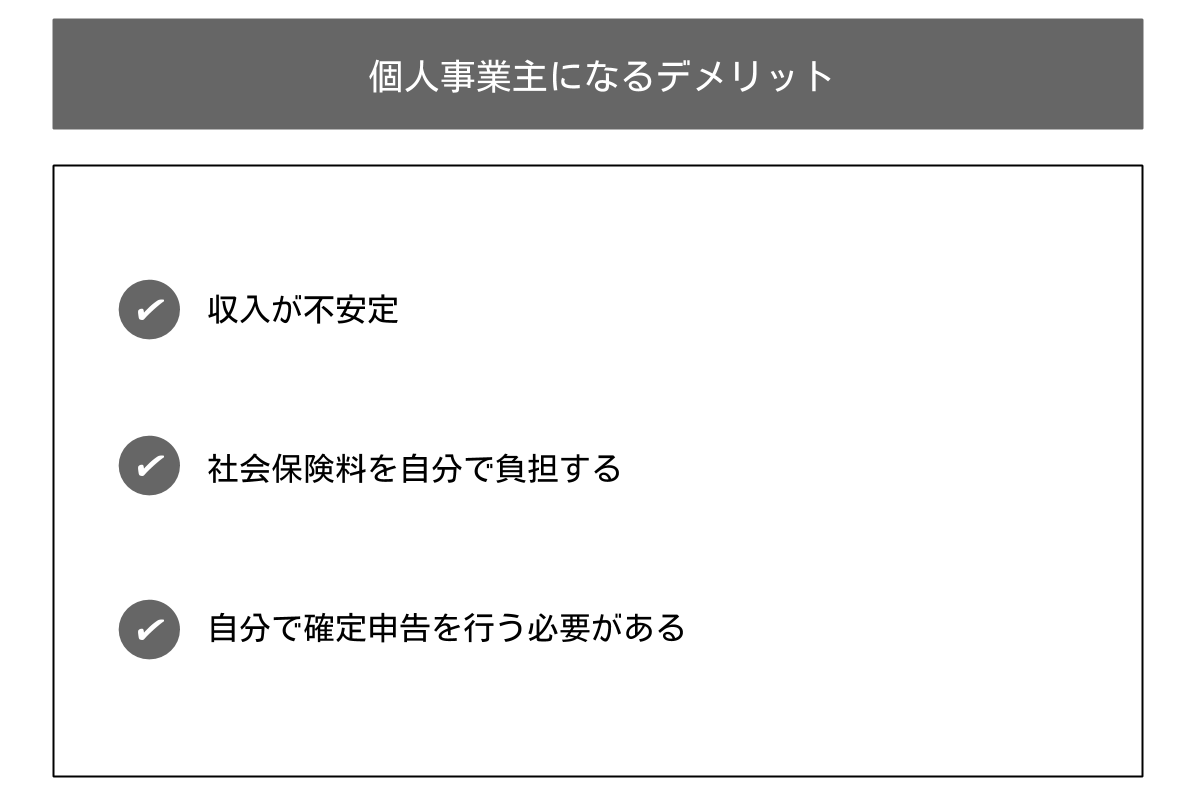

会社員と比較して個人事業主になるデメリット

次に、デメリットについて見ていきましょう。個人事業主になる場合のデメリットとしては、主に以下の3つがあるとされています。

収入が不安定

個人事業主は能力次第で大きな収益をあげることができるのは先に述べたとおりですが、これは反対にいえば収入が安定していないということでもあります。会社員では毎月安定した給料をもらうことができますが、個人事業主では仕事がない場合には収入がないという危険性もあります。このように収入が不安定であることは、個人事業主のデメリットと言えるでしょう。

社会保険料を自分で負担する

個人事業主は会社などの組織に属していないため、自身で国民健康保険や国民年金保険などの社会保険に加入する必要があります。会社員であれば社会保険料の半額を会社が負担してくれますが、個人事業主は自分でこの保険料を負担する必要がありますので、金銭的な負担が大きいことはデメリットと言えます。

自分で確定申告を行う必要がある

会社員であれば、給料の中から所得税が源泉徴収されます。そして年末になれば年末調整という形で過不足金を調整し、納税を行うことになります。しかし、個人事業主であればこういった手続きは自分で行う必要があります。自分で1年の売上や経費、税金を計算して確定申告を行い、納税します。このため、個人事業主の方が会社員よりも手間がかかるのです。

注目記事:QRコード決済は個人事業主でも導入できる!メリットと特徴まとめ

個人事業主と法人の違いとは?

個人事業主と会社員の違いについて理解したら、実際に起業をする場合にどのような手段があるのかを見ていきましょう。

一般的に、個人が事業を始める場合には「個人事業主としてビジネスをスタートするか、法人を設立するか」の2種類のパターンがあります。ここではそれぞれのメリット・デメリットについて解説していきたいと思います。

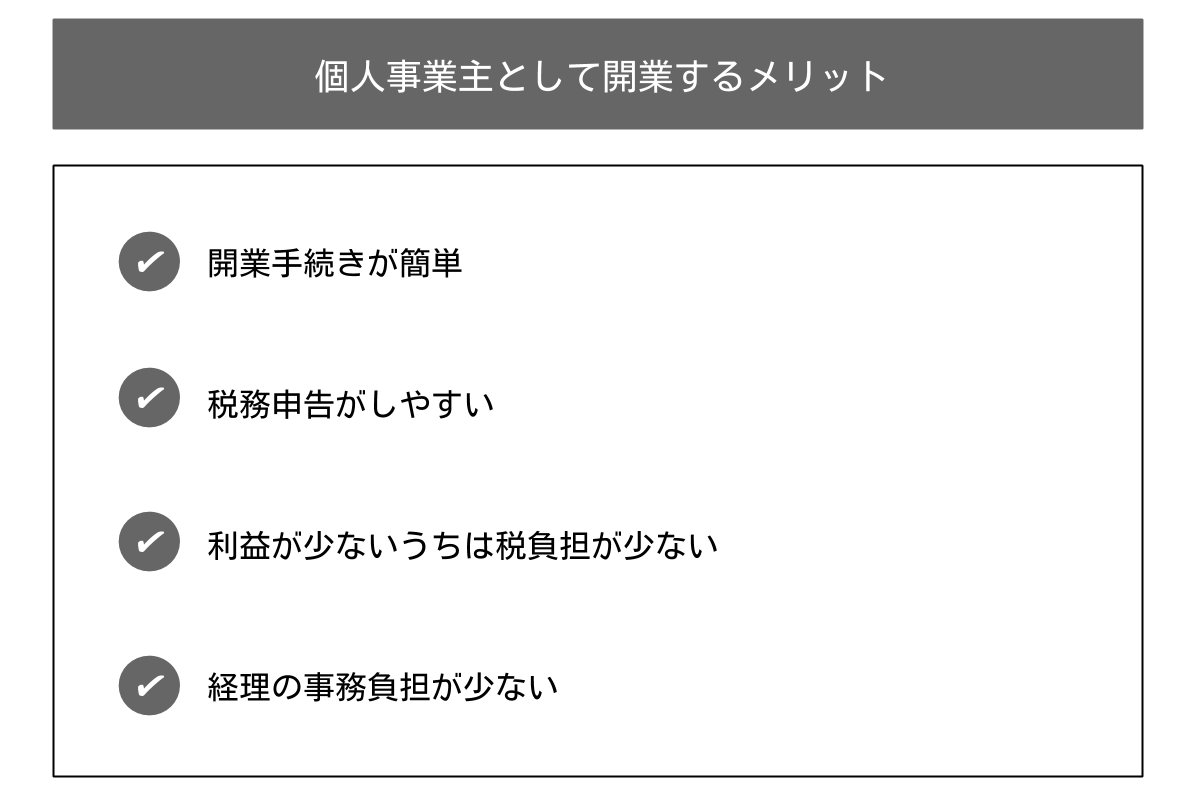

個人事業主として開業するメリット

最初に、個人事業主として開業をする場合にどのようなメリットがあるのかを説明します。

開業手続きが簡単

個人事業主は開業手続きが比較的簡単に行えます。住所の所轄税務署に開業届を提出すれば、開業することができる上に費用もかからないのです。開設に煩雑な手続きが必要になる法人よりも、比較的簡単な手続きで済みますので、この点はメリットであると言えるでしょう。

税務申告がしやすい

個人事業主は確定申告を自分で行う必要がありますが、経理ソフトを使えば普段の記帳もスムーズに行うことが可能で、手間はかかりますが比較的申告はしやすいです。また、税理士に頼む場合でも個人事業主の依頼費用は安いことが多く、気軽に相談することもできます。

利益が少ないうちは税負担が少ない

個人事業主は利益が少ないうちは支払う税金が少なく済みます。これは個人事業主であれば所得に応じて税率が上下する仕組みになっており、所得が少ない場合は税率が低くなるためです。ただしいくらまでの利益であれば負担が少ないのかということについては、各個人事業主によって異なるので、税理士等に相談するのが良いでしょう。

経理の事務負担が少ない

個人事業主であれば、法人と比べると経理にかかる事務的な工数が少ないです。法人であれば貸借対照表、損益計算書などの多数の書類を作成する必要があり、個人事業主よりも大幅に手間がかかります。そのため、手続きや事務負担が少ない点ではメリットがあると言えるでしょう。

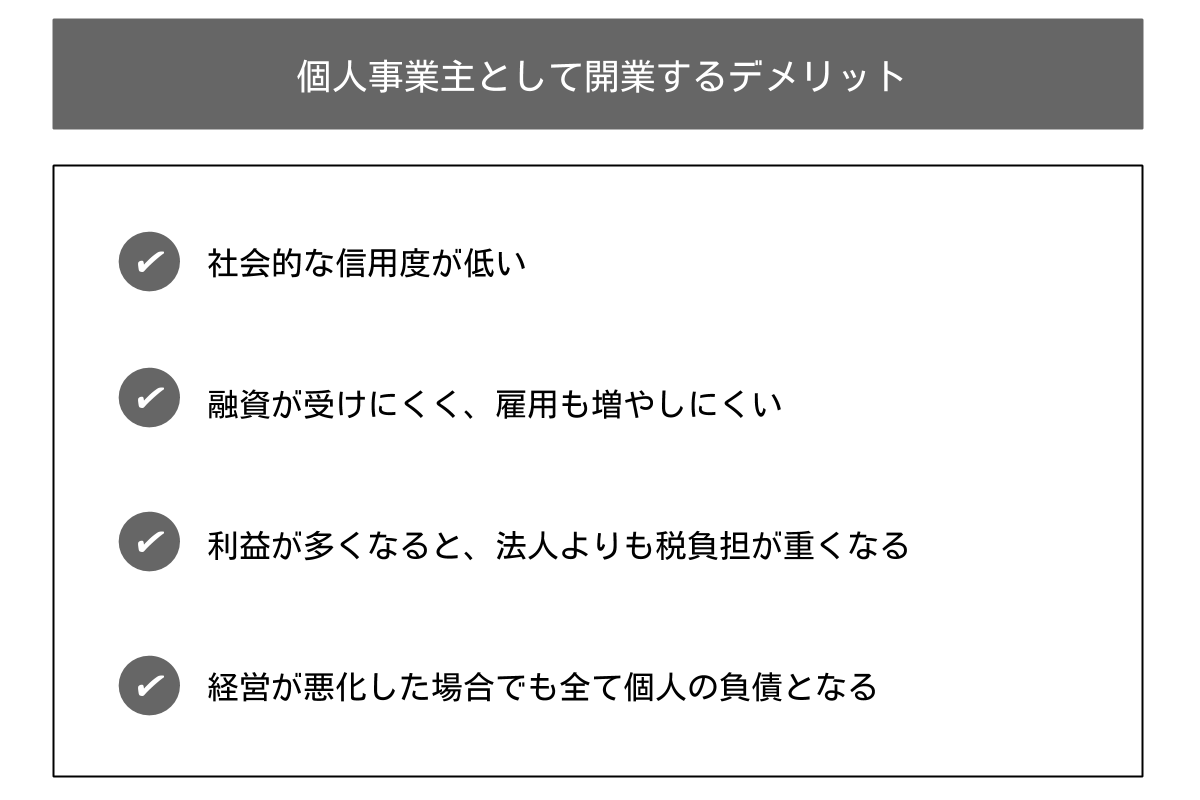

個人事業主として開業するデメリット

一方で、個人事業主として開業する場合には、下記のようなデメリットがあるとされています。詳しく見ていきましょう。

社会的な信用度が低い

個人事業主は社会的な信用度が低いです。特に、マンションの賃貸契約の際などには審査が通らない場合もありますので注意が必要です。

融資が受けにくく、雇用も増やしにくい

個人事業主は、金融機関からの融資が受けにくいです。運転資金などの融資の審査は厳しくなりやすい傾向にあります。また、人材の採用においても不利な傾向にあります。やはり、個人事業と言えば組織としては小さいイメージがありますので、募集をしてもなかなか人員を強化できないということも珍しくありません。

利益が多くなると、法人よりも税負担が重くなる

個人事業主は利益が増えると税金面では不利です。先にも述べましたが、所得税は累進課税となっており、所得の金額が増えるごとに支払うべき税金も増えるようになります。また、個人事業税も課せられます。

経営が悪化した場合でも全て個人の負債となる

個人事業主は全ての責任を自分で背負う必要があります。事業がうまくいかなかったり、経営が悪化した場合でも全ての負債を個人が負わなければならない点で、デメリットと言えるでしょう。

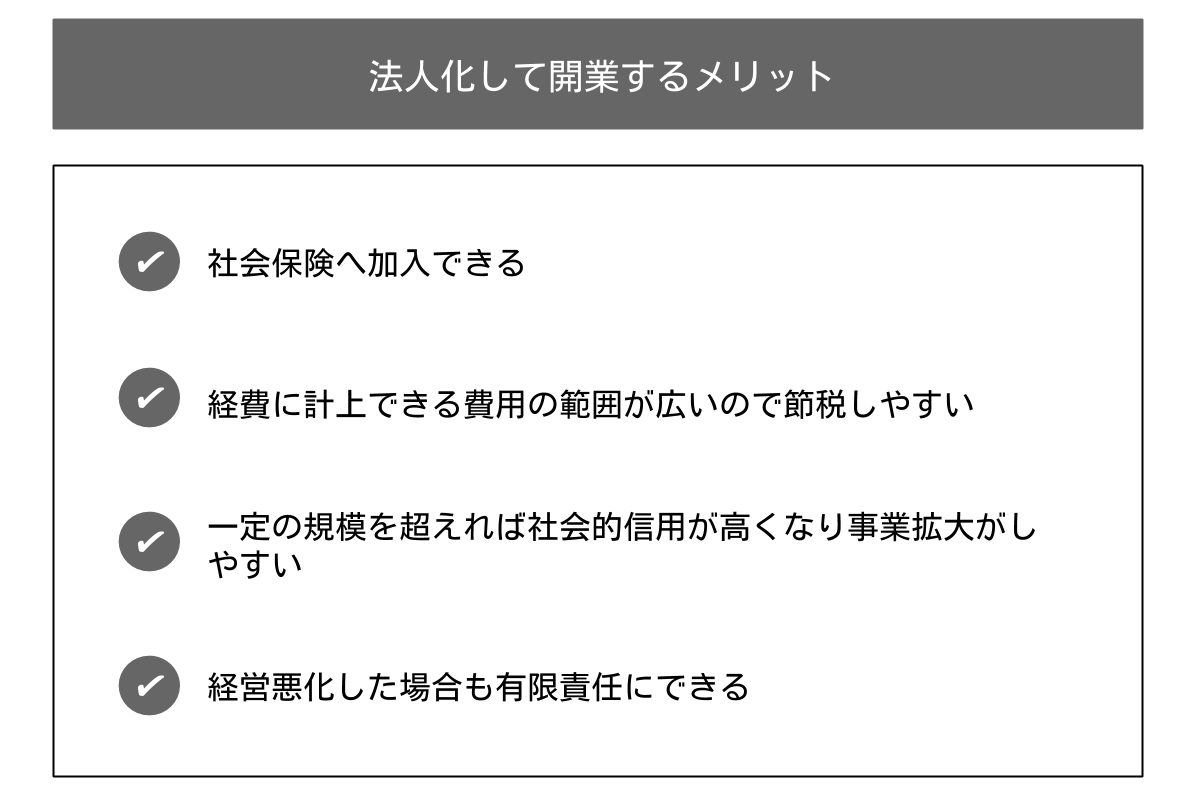

法人化して開業するメリット

それでは、法人化して開業する場合にはどのようなメリットがあるのでしょうか。以下で詳しく解説します。

社会保険へ加入できる

会社を設立した場合には、法律によって社会保険に加入することが義務付けられています。経営者にとっても遺族年金や障害年金などが支払われることになり、万一の時にも公的な保障が受けられます。

経費に計上できる費用の範囲が広いので節税しやすい

法人化すれば、個人事業主と比べて経費として計上できる費用の範囲が広くなるので節税しやすいというメリットがあります。

例えば、経営者自身が出張した際には交通費や宿泊費にプラスして出張手当を支給でき、経費計上することができます。また、お祝い事や葬儀があった際の慶弔金についても経費計上することが可能です。

一定の規模を超えれば社会的信用が高くなり事業拡大がしやすい

資金調達などの際には金融機関などの融資交渉は個人事業主に比べて行いやすくなります。いくら貸しても大丈夫かが判断しにくい個人事業主は融資条件が厳しくなりがちですが、法人の場合は財産管理などがしっかりと行われているため、幅広く資金調達が可能です。このように法人化して事業の規模が大きくなれば、それだけ信用度も高まりますので事業拡大がしやすくなります。

また、新たな取引先を探す際にも、個人事業主よりも法人の方が信用度が高いために契約が成立しやすい傾向にあります。取引先を増やして事業を拡大したい場合には法人化するメリットがあると言えるでしょう。

経営悪化した場合も有限責任にできる

法人が事業のために借り入れた借入金などは、法人の債務という形になります。そのため、会社が倒産した場合でも債務となるのは法人資産の範囲内のみで、経営者、出資者の個人の財産までは債務となりません。

ただし、中小企業の経営者が金融機関から融資を受ける際に、経営者個人の保証をもとに借り入れている場合は、個人事業主と同じく責任は無制限となりますので注意しましょう。

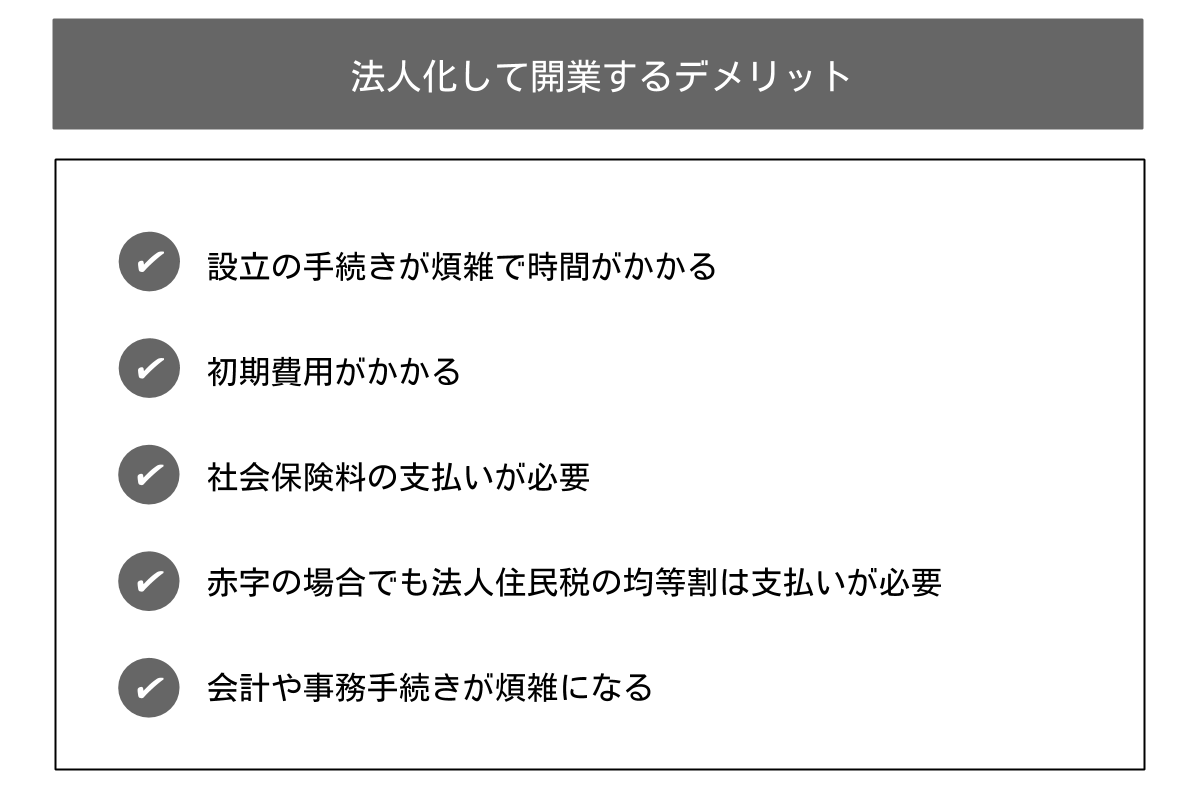

法人化して開業するデメリット

法人化して開業する際のデメリットについてもおさえておきましょう。以下のようなデメリットがあるとされています。

設立の手続きが煩雑で時間がかかる

法人の設立には登記が必要であり、定款の作成と認証、出資者の募集など、様々なことに時間をかける必要があります。個人事業主と比べてもやはり複雑な手続きがあるためそういった面ではデメリットとなるでしょう。

初期費用がかかる

法人設立の際には登記費用と定款の作成費用が発生します。株式会社の場合は合計で最低でも25万円程度の費用がかかります。合同会社の場合でも約10万円の費用がかかることは覚えておきましょう。

社会保険料の支払いが必要

法人になると社会保険に加入することが義務となりますので、代表取締役が一人だけの会社であるとしても、社会保険へ加入する必要があります。従業員の有無にかかわらず社会保険に加入しなければいけないので、金銭面に関しては負担になることもあるかもしれません。

赤字の場合でも法人住民税の均等割は支払いが必要

個人事業主の場合は収支が赤字であれば住民税や所得税の支払いは不要です。しかし、法人の場合はたとえ赤字であっても「法人住民税の均等割」は支払わなければなりません。通常は年間で約7万円の負担が発生するので、よく覚えておきましょう。

会計や事務手続きが煩雑になる

個人事業から法人化することによって、会計や事務手続きが煩雑になることはデメリットの1つです。個人事業主であれば、自力で会計処理を行う人も多いですが、法人の場合は税理士や会計士に委託するケースがほとんどです。もちろん、その分のコストも発生します。信用度が高くなる反面、それだけ処理の正確さが求められるということを、事前によく理解しておく必要があるでしょう。

注目記事:QRコード決済は個人事業主でも導入できる!メリットと特徴まとめ

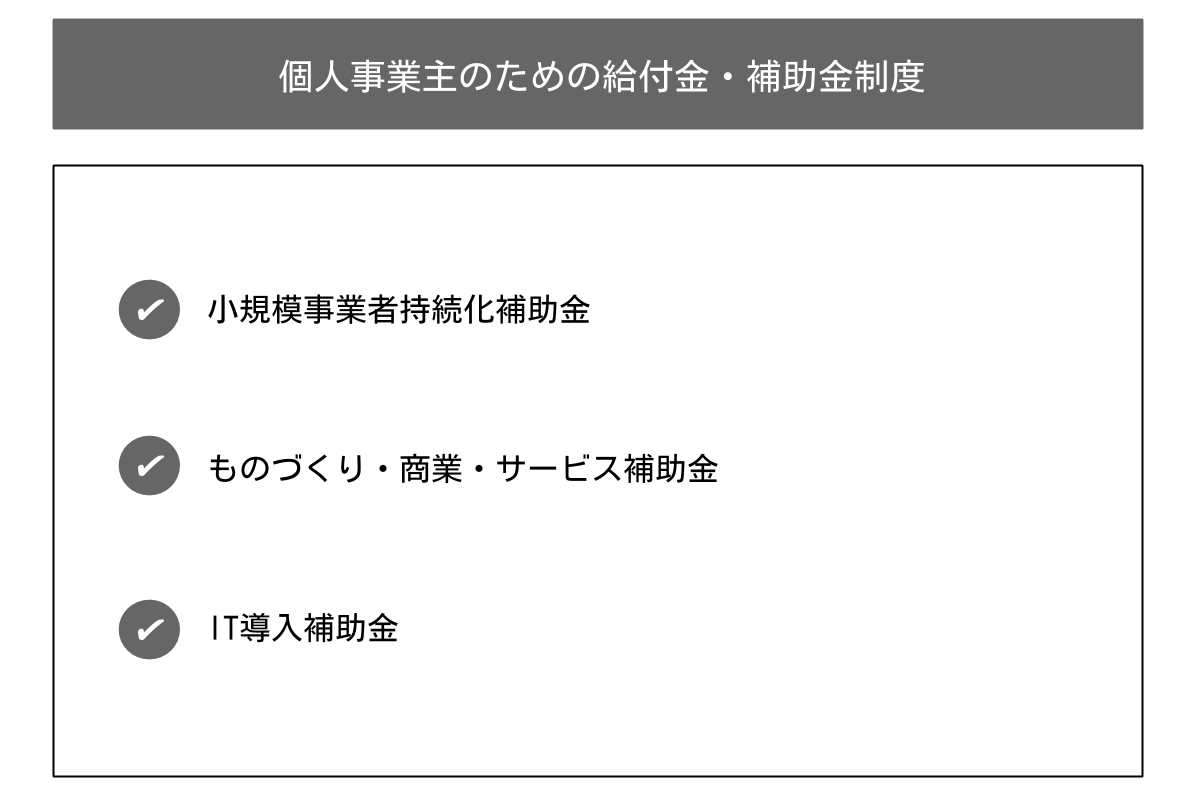

個人事業主のための給付金・補助金制度

個人事業主は個人で事業を行っているため、資金の面ではどうしても苦労してしまうことが多いです。しかし、個人事業主向けの支援制度などもありますので、あらかじめ把握しておくと良いでしょう。

小規模事業者持続化補助金

商工会議所や商工会の助言等を元に経営計画書を作成し、販路開拓などに取り組んだ場合の補助金制度となっています。小規模の事業者が対象となっており、販路の拡大のために外国人向けのWebサイトを制作したり、店舗を改装したりした場合に補助を受けることができます。

ものづくり・商業・サービス補助金

革新的なサービスの開発や試作品の開発・生産プロセスの改善などにかかる設備投資費を支援するための制度です。小規模事業者を対象とし、一般型であれば上限1,000万円、グローバル展開型であれば上限3,000万円の範囲で補助を受けることができます。

参考:ものづくり・商業・サービス補助金|全国中小企業団体中央会

IT導⼊補助⾦

小規模事業者を対象とし、一定のIT導入を支援してもらえる制度になります。ルーチンワークを自動化するツールや、従業員間のコミュニケーションを円滑にするグループウェア、経理作業を円滑にするソフトなどを導入した際の費用の最大2分の1を補助を受けることが可能になっています。

参考:IT導入補助金について

この他にも、事業承継補助金や生涯現役起業支援助成金など、様々な支援制度がありますので、もし支援制度を利用したい場合は調べてみると良いでしょう。

注目記事:QRコード決済は個人事業主でも導入できる!メリットと特徴まとめ

まとめ

ここまで説明したように、個人事業主は働く場所や時間の自由度が高く、収入アップのチャンスがあるなどのメリットがある反面、確定申告や社会保険料を自身で納める必要があるなどのデメリットもあります。また、起業するにしても、個人事業主と法人の設立どちらを選ぶかについてもよく考えたうえで決断していく必要があります。これから個人事業主として独立しようとしている方は、この記事を参考に、個人事業主になるメリット・デメリットの両方を把握した上で、決断するのがよいでしょう。

次の記事:QRコード決済は個人事業主でも導入できる!メリットと特徴まとめ

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

お問い合わせ

お電話でのお申込み・ご相談をサポートセンターにて対応しています。

お気軽にお問い合わせください。

-

- 導入を検討している店舗様

- 0120-957-640

営業時間:10:00-19:00

年中無休(メンテナンス日除く)

-

- 審査中の店舗様

- 0120-990-643

営業時間:09:30-17:30

平日のみ(土日祝日、メンテナンス日除く)

-

- すでに導入済みの店舗様

- 0120-990-640

営業時間:24時間受付

土日祝日を含む365日対応

- 注意事項

-

- ・加盟店申込みの際に審査がございます。

- ・決済システム利用料はPayPayマイストア 制限プランの場合、1.98%(税別)になります。PayPayマイストア ライトプラン(月額利用料1,980円(税別)/店舗ごと)を契約し、加盟店店舗(実際にお店として存在する実店舗)すべてで当該プランを利用の場合、決済システム利用料は取引金額の1.60%(税別)となります。詳しくはPayPayマイストア ライトプラン加盟店規約をご確認ください。

- ・PayPayが提供するスキャン支払い(お店のQRコードを読み取る方法)に申込みをしている加盟店のみが、ライトプランの決済システム利用料の優遇料率が適用になります。

- ・アリペイ・アリペイプラス サービスにおける決済システム利用料は取引金額の1.98%(税別)となります。

- ・決済システム利用料は取引金額から自動で差し引かれます。

- ・PayPay決済が発生しない場合、上記の決済システム利用料は発生しません。

- ・振込手数料は、「月末締め・最短翌日振込(月1回)」の場合、無料です。早期振込サービス(自動)へご加入の場合、別途サービス利用料と振込手数料が発生します。サービス利用料や振込手数料はこちらからご確認ください。

- ・QRコードは(株)デンソーウェーブの登録商標です。

- ・記載の金額は税別です。

- ・掲載内容は予告なく変更する場合があります。あらかじめご了承ください。

総合カタログ

PayPayの最新版

資料はこちらから