自営業なら必見!確定申告のやり方と申告しなかった場合のペナルティ

この記事はこんな方におすすめ

- 初めて確定申告を行う個人事業主の人

- 個人事業主として独立を考えている人

この記事によって分かること

- 確定申告に必要な書類と申告手順

- 確定申告をしなかった場合に生じるデメリット

- 個人事業主が経費計上できる項目

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

自営業の確定申告とは

自営業として独立することになれば、確定申告を自分で行わなければなりません。会社員の方はあまり確定申告に関して詳しくない方も多いでしょう。しかし、もしも独立して個人事業主として開業されようとしている方がいれば、このような確定申告の知識についてもしっかりとおさえておく必要があります。具体的な手順や用意すべき書類について以下で解説していきます。

自営業と会社員で違う確定申告

会社員として生活されていた方であれば、「年末調整」という言葉については聞き慣れている方も多いと思います。例えば扶養家族の状況などを記入して会社に提出することなど、年末調整のために必要な書類を用意された方もいるでしょう。このような手続きは、会社が年末調整を行うために必要になる手続きの一部なのです。

会社員はこのような書類や個人の情報を会社に提出することによって、自分の所得税の計算を会社が代行してくれます。そして、それに基づいて計算された税額が毎月の給料から天引きされる形になるのです。

しかし、自営業の方であればこのような税金の計算も自分で行い、確定申告を行う必要があります。会社員の場合は上記のように源泉徴収と年末調整で税金を支払うことになりますが、自営業の場合にはこの源泉徴収が存在していません。自営業は仕事の自由度は高まる代わりに、所得と納税額については自分で計算することが必要になるということは覚えておきましょう。

自営業の方の確定申告の手順

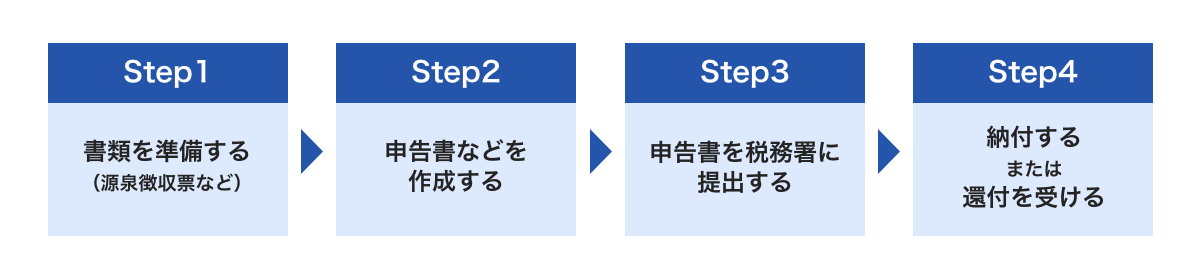

確定申告を行うためには様々な手続きが必要になります。大まかな流れをあらかじめ把握しておけば、確定申告を実際に行う際に焦ることがありません。以下に確定申告の流れを記載します。

このような流れで確定申告は進行していくので、よく把握しておくと良いでしょう。期限が近くなってくると税務署も大変混雑する場合があります。余裕を持って確定申告を行うようにすればスムーズに手続きを行うことができます。

確定申告のために用意する書類

確定申告の際に準備する書類は複数あります。これらの書類は確定申告を行う時期がきてから準備していては間に合わない可能性もありますので、なるべく早い段階で準備しておくことをおすすめします。確定申告を行う際に、大まかには以下の書類が必要になります。

- 確定申告書B

- 収支内訳書もしくは青色申告決算書

- 源泉徴収票などの証明書類(給与や年金収入がある場合)

- 領収書などの証明書類

- 生命保険料控除の証明書や医療費のレシート(各種控除を受ける方)

注意が必要なのは、青色申告と白色申告で用意する書類が異なることです。青色申告を行う場合には青色申告決算書を用意しなければなりませんが、白色申告の場合には収支内訳書を準備しておかなければなりません。

また、確定申告を行うことを見越して、日々の帳簿付けを適切に行うことも大切になります。もし誤った処理を行っていたり、そもそも何に対してお金を使っているのかが分からないということになれば申告漏れが発生してしまう可能性があります。

適切な帳簿付けを行うためには、会計ソフトを利用するのがよいでしょう。紙に記帳したり、表計算ソフトで記帳することも可能ですが、ミスが発生しやすく手間もかかってしまいます。会計ソフトを利用することによって帳簿付けをミスするリスクを減らすことができ、確定申告の際もスムーズに手続きを行うことができます。また、クレジットカードと会計ソフトを連動させれば、支出の管理も非常に行いやすいです。日々の経理処理をしっかりと行い、適切な確定申告を行うようにしましょう。

自営業の確定申告はいくらから必要になるのか

個人事業主であれば基本的には確定申告を行う必要がありますが、中にはその必要がない個人事業主の方もいらっしゃいます。例えば個人事業主としてまだ仕事を始めたばかりの方で、年間所得が48万円以下の方は確定申告をする必要がありません。これは所得税に基礎控除があり、その金額が2020年からは48万円に設定されていることに由来しています。そのため、所得が48万円以下である場合には課税所得が0円となり、確定申告を行う必要がなくなるのです。確定申告をする必要があるかどうかについてはあらかじめ確認しておくようにしましょう。

確定申告をしないとどうなるのか

個人事業主であれば一部の例外を除いて確定申告を行う必要があることは上記に述べた通りですが、もしこの確定申告を怠ってしまった場合にはどうなるのか気になる方も多いと思います。申告すべき税金があるにもかかわらず、確定申告を怠った場合にはペナルティが科せられることになりますので注意しなければなりません。具体的にどのような罰則があるのかについて以下で解説していきます。

無申告加算税が課税される

確定申告を期限までに行わなかった場合、元々支払うべき税金に加えて無申告加算税が課されることになります。この無申告加算税は、支払うべき税額に対して50万円以下の部分については15%、50万円を超える部分については20%の割合を乗じて計算した金額になります。ただし、自主的な期限後申告を税務署の調査前に行った場合には、5%の割合を乗じた金額に軽減されます。

延滞税が課税される

確定申告の期限までに納付を行うことができなければ延滞税が課せられることになります。こちらの延滞税は原則として法定納期限の翌日から納付する日までの日数に応じて延滞税が加算されます。延滞税の税率は年分ごとに異なりますので、事前によく確認しておくことが必要です。

重加算税が課され刑事罰となる可能性もある

納税の義務がある方が不正な手段によって各種の納税義務を免れようとした場合には「ほ税」と呼ばれる犯罪行為とみなされる場合があります。税金の無申告が明らかとなり、かつ故意に納税を行うことを免れようとする意思があった場合には「5年以下の懲役もしくは500万円以下の罰金、または、その両方」が科されることになります。確定申告は必ず行い、しっかりと納税の義務を果たすようにしましょう。

各種控除が受けられなくなる

確定申告をしなかった場合には青色申告の特別控除が承認取り消しになる場合があります。65万円の青色申告特別控除は、事業所得又は事業としての不動産所得のある方が期限内に申告をした場合に適用になる制度となっています。このため、青色申告を行う方が期限後に確定申告を行った場合には10万円控除の適用とみなされることになります。このように、期限を過ぎてしまった場合には税金面でも大きなデメリットを受けることになります。

赤字の繰り越しができなくなる

青色申告を行っていれば損失を3年の間繰り越すことができます。事業を始めたばかりのころはなかなか収益を出すことは簡単ではないかもしれません。青色確定申告を行っていればこのように赤字になっている場合であっても翌年以降に損失を繰り越し、黒字分と相殺することで税金を抑えることができるのです。しかし、確定申告を行っていなければこのような繰り越しを行うことができません。

自営業の確定申告と経費

自営業として生活していく上で必ず必要になるのは経費に関しての知識です。自営業であれば自分で確定申告をして税金を支払う必要があることを上記で解説しましたが、その際に必要経費をどれだけ計上するかによって支払う税金が大きく変わってきます。ここでは、「どのようなものを経費として算入することができるのか」や「経費計上する際に注意が必要なことは何か」について解説していきます。

計上可能な経費と不可能な経費

原則としては、税務署から指摘されたとしても事業運営に必要だと説明できる費用であれば、経費として計上できます。逆に事業に関係のないプライベートな出費や、事業を運営していなくても支払わなければならない費用は経費として計上できません。

必要経費として算入できるものの例をまとめていますので参考にしてください。

| 必要経費に算入できる項目例 |

|

これらのように経費として計上できるものがある反面、家族のための地代家賃や所得税、住民税などは必要経費として計上することができません。必要経費として計上できるものとそうではないものはしっかりと調べておかなければ分かりづらい部分もありますので、経費の処理をする際には注意しましょう。

計上する際に注意が必要なもの

個人事業主として経費計上を行う際には気をつけなければならない費用もあります。個人事業主であれば事務所と自宅が同じである場合も多いため、その場合には必要経費として計上できるものとできないものの区別が曖昧になってしまう可能性があるのです。

そのような費用の1つとして家事関連費があります。これは、賃貸などで支払う家賃や水道光熱費などの費用のことで、こういった費用は事業で必要になる費用なのか、プライベートで支出しているものなのかが曖昧になりがちです。家事関連費のうち必要経費として計上できるものは事業の業務遂行上必要な部分に限られているので、費用のうち一定の割合をかけて計上する必要があります。例えば家賃の場合、全体の面積のうち、事務所に使用している面積が占める割合から算出することになります。

自営業の経費計上に役立つもの

自営業の場合、日々の業務をこなすことで精一杯で、経費の計上を都度行えないというケースもあるでしょう。そのような場合には、会計ソフトを利用したり税理士へ相談したりするのも有効な選択肢です。

経費の処理に電卓を使って計算し、手書きで記帳するやり方では手間がかかるだけでなく申告漏れが発生してしまう可能性があります。表計算ソフトで記帳する場合でも、計算式の誤りなどのリスクは残ります。会計ソフトを用いて記帳を行えば、計算は自動でなされるためミスが発生しにくく、記帳する手間が大幅に削減できます。日々の記帳が楽になると、細かな出費もきちんと経費計上できるようになるので、節税効果も期待できます。

また、税理士に相談するのも有効な手段です。税理士に依頼すれば経費の計上や確定申告書の作成を代行してもらうことができます。経費として計上できるのか不安なものがあったとしても税理士にアドバイスをもらうことで適切に処理することが可能です。相談するには費用がかかりますが、会計にかかっていた時間を事業の運営に集中できるようになるので、収益を上げやすくなるでしょう。

まとめ

自営業になれば確定申告について自分で行う必要があるので、あらかじめその手順や用意しておくべき書類などを把握しておくことが大切です。また、申告が遅れた場合にはペナルティが発生することもよく覚えておかなければなりません。この記事の内容を参考に、確定申告をスムーズに終えられるように準備しておきましょう。

\ QRコード決済利用シェアNo.1※/

いま一番使われているQR決済だから、集客アップにつながります。

※インテージ SCI Payment 決済サービス / 決済手段別 決済回数構成比

PayPayの導入について詳しくはこちら >

お問い合わせ

お電話でのお申込み・ご相談をサポートセンターにて対応しています。

お気軽にお問い合わせください。

-

- 導入を検討している店舗様

- 0120-957-640

営業時間:10:00-19:00

年中無休(メンテナンス日除く)

-

- 審査中の店舗様

- 0120-990-643

営業時間:09:30-17:30

平日のみ(土日祝日、メンテナンス日除く)

-

- すでに導入済みの店舗様

- 0120-990-640

営業時間:24時間受付

土日祝日を含む365日対応

- 注意事項

-

- ・加盟店申込みの際に審査がございます。

- ・決済システム利用料はPayPayマイストア 制限プランの場合、1.98%(税別)になります。PayPayマイストア ライトプラン(月額利用料1,980円(税別)/店舗ごと)を契約し、加盟店店舗(実際にお店として存在する実店舗)すべてで当該プランを利用の場合、決済システム利用料は取引金額の1.60%(税別)となります。詳しくはPayPayマイストア ライトプラン加盟店規約をご確認ください。

- ・PayPayが提供するスキャン支払い(お店のQRコードを読み取る方法)に申込みをしている加盟店のみが、ライトプランの決済システム利用料の優遇料率が適用になります。

- ・アリペイ・アリペイプラス サービスにおける決済システム利用料は取引金額の1.98%(税別)となります。

- ・決済システム利用料は取引金額から自動で差し引かれます。

- ・PayPay決済が発生しない場合、上記の決済システム利用料は発生しません。

- ・振込手数料は、「月末締め・最短翌日振込(月1回)」の場合、無料です。早期振込サービス(自動)へご加入の場合、別途サービス利用料と振込手数料が発生します。サービス利用料や振込手数料はこちらからご確認ください。

- ・QRコードは(株)デンソーウェーブの登録商標です。

- ・記載の金額は税別です。

- ・掲載内容は予告なく変更する場合があります。あらかじめご了承ください。

総合カタログ

PayPayの最新版

資料はこちらから